¿Cómo afectan los impuestos y las prestaciones sociales a los hogares españoles en riesgo de pobreza?

Por Julio López, Carmen Marín y Jorge Onrubia

Te enviaremos a tu correo electrónico, de forma mensual, las últimas novedades y contenidos de interés de nuestra revista.

Palabras clave: pobreza relativa, hogares españoles, impuestos, prestaciones monetarias, prestaciones en especie

Julio López Laborda. Catedrático de Economía Pública, Universidad de Zaragoza, FEDEA y Equalitas

Carmen Marín González. Analista de Investigación, FEDEA.

Jorge Onrubia. Profesor Titular de Economía Pública, Universidad Complutense de Madrid (ICEI-UCM), FEDEA y Equalitas

Puedes encontrar a Carmen Marín en Twitter y en Linkedin; y a Jorge Onrubia en Twitter y en Linkedin.

En este trabajo se analiza cómo afecta la intervención pública, a través de impuestos y prestaciones, a los hogares españoles en riesgo de pobreza. Las prestaciones sociales representan casi un 90% de la renta bruta de estos hogares, ascendiendo sus pagos impositivos a un 38% de su renta bruta. Aquellos con miembros mayores de 65 años y los sustentados por pensionistas son los más favorecidos, mientras que los de un único miembro de menos de 30 años son los menos beneficiados, igual que los sustentados por autónomos.

La pobreza no es un fenómeno exclusivo de los países en desarrollo. En las dos décadas transcurridas del siglo XXI, la gran mayoría de los Estados miembros de la Unión Europea muestran una tendencia preocupante en cuanto al número y proporción de hogares pobres. De acuerdo con los datos ofrecidos por Eurostat (2021a), la población en riesgo de pobreza en la Unión Europea a 27 (UE-27), después de transferencias monetarias e impuestos directos pagados por los hogares, aumentó durante la Gran Recesión desde el 16,5% de 2010 hasta el 17,5% de 2016. Con la recuperación económica se produjo una ligera reducción, retornando en 2019 la tasa de pobreza al 16,5%. Ahora bien, detrás de esta media ponderada existe una gran heterogeneidad por países, desde el 23,8% de Rumanía al 10,1% de la República Checa[1].

Para el conjunto de la UE-27, Eurostat (2021b) estima que la pobreza se habría mantenido estable en 2020, aunque con una gran diversidad por países y grupos de edad. En esta misma línea, Almeida et al. (2021) encuentran que la respuesta rápida de los gobiernos nacionales, aprobando medidas fiscales de mantenimiento de rentas, sustentadas por la política fiscal expansiva de la Unión Europea, habría amortiguado el impacto negativo de la COVID, reduciendo la caída de la renta media disponible equivalente del -9,3% al -4,3%, lo que, a su vez, habría mitigado en alrededor de un 20% el aumento de la tasa de pobreza que habría tenido lugar sin esas medidas (0,8 puntos frente a un punto porcentual).

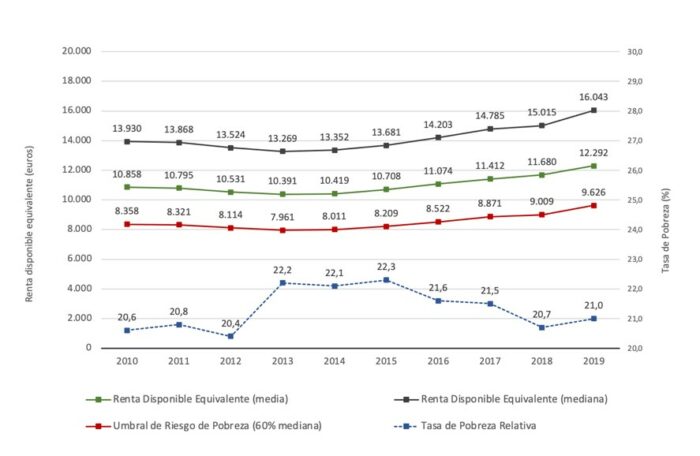

España presenta en 2019 la quinta tasa más elevada de pobreza relativa de la UE-27, por detrás de Rumanía, Letonia, Bulgaria y Estonia. La evolución, desde 2010, se muestra en el gráfico 1.

Fuente: Elaboración propia a partir de los datos de la ECV (INE, 2021)

Fuente: Elaboración propia a partir de los datos de la ECV (INE, 2021)

Aunque todavía no se dispone de información sobre las rentas de los hogares españoles en 2020, las respuestas a las preguntas sobre privación material incluidas en la Encuesta de Condiciones de Vida (ECV) de 2020 (INE, 2021) apuntan a que la irrupción de la pandemia de la COVID-19 ha tenido un impacto bastante negativo en los niveles de pobreza[2].

La actuación del sector público resulta crucial para reducir la pobreza. Además de las políticas dirigidas a aumentar la renta de mercado percibida por los miembros de los hogares más vulnerables, las prestaciones sociales suelen ser el instrumento más utilizado para combatir la pobreza, tanto las de carácter monetario como aquellas proporcionadas en especie en bienes preferentes como la sanidad, la educación, la atención social o la vivienda. En este sentido, una forma habitual de comparar entre países la efectividad de los sistemas de protección social es la observación de las tasas de riesgo de pobreza, antes y después de que operen las transferencias.

Nuestro objetivo con este trabajo es analizar cómo afecta la intervención pública, a través de impuestos y prestaciones, a los hogares españoles en riesgo de pobreza, comparando sus resultados con los obtenidos para el resto de hogares residentes en España. A tal fin, por el lado de la imposición, consideraremos tanto los impuestos directos como los indirectos. Y por el lado de las prestaciones sociales, tanto las monetarias como las que se perciben en especie.

Tras esta introducción, el artículo se estructura de la siguiente manera. En la segunda sección presentamos, de forma breve, las consideraciones metodológicas seguidas en el análisis realizado. En la tercera sección mostramos los principales resultados obtenidos por tipos de impuestos y prestaciones. La cuarta sección muestra los resultados anteriores de acuerdo con la tipología de hogares según su tamaño, composición y edades, así como según la fuente principal de sus ingresos. El trabajo finaliza con una síntesis de sus principales conclusiones.

La tasa de riesgo de pobreza utilizada en este trabajo es la empleada por Eurostat: el porcentaje de personas con una renta disponible equivalente por debajo del umbral del riesgo de pobreza, determinado en el 60% de la mediana de la renta disponible equivalente de los hogares de cada país. A estos efectos, la renta disponible de los hogares se calcula sumando todos los ingresos monetarios y en especie recibidos por cada uno de los miembros del hogar, lo que incluye las rentas de mercado de cualquier fuente, las transferencias recibidas de otros hogares y las prestaciones sociales monetarias; al resultado, que se denomina renta bruta, se le restan los impuestos directos y las cotizaciones sociales pagadas. Para tener en cuenta las diferencias en el tamaño y composición de los hogares, se calcula la renta bruta y disponible equivalente del hogar, aplicando la escala de equivalencia de la OCDE modificada, lo que permite comparar entre hogares por unidad de consumo[3].

En este trabajo utilizamos los datos sobre renta, impuestos y prestaciones para el año 2018 procedentes del Observatorio sobre el reparto de los impuestos y las prestaciones entre los hogares españoles publicado por FEDEA (López-Laborda et al., 2016, 2021). Precisamente, para 2018, el Observatorio incorpora una nueva definición de la renta de mercado que incluye, además de las rentas directamente percibidas de los pagadores, la renta procedente de los beneficios societarios no distribuidos, así como una imputación como salario de las cotizaciones sociales a cargo del empleador, bajo el supuesto de que constituyen una mayor retribución del trabajador[4]. Esta extensión de la renta de mercado apareja incorporar, en paralelo, dos nuevos pagos impositivos de los hogares: la imputación a los accionistas del Impuesto sobre Sociedades que grava las rentas societarias, distribuidas o no, y la imputación a los asalariados de las cotizaciones sociales a cargo del empleador.

A partir de esta definición alternativa de la renta de mercado y considerando el total de impuestos directos y cotizaciones sociales pagadas por los hogares, obtenemos una renta disponible equivalente cuyos importes medio y mediano ascienden en 2018, respectivamente, a 18.643 y 15.316 euros. En consecuencia, el umbral de pobreza para ese año se eleva a 9.190 euros por unidad de consumo, importe superior al umbral de los 9.009 euros publicado por el INE (2020) para ese año. Este umbral de 9.190 euros es el que utilizamos en el trabajo para identificar a los hogares en riesgo de pobreza. Por debajo del umbral calculado se situaban, en 2018, 3.939.022 hogares, de un total de 18.652.434, lo que representa una tasa del 21,1% de hogares en riesgo de pobreza monetaria, algo superior al 20,7% reflejado en el gráfico 1.

Si, además de las prestaciones de carácter monetario, únicas consideradas por Eurostat en su definición del umbral de pobreza relativa, añadimos como renta disponible de los hogares las prestaciones en especie correspondientes a sanidad y educación, calculadas en López Laborda et al. (2021), la tasa de pobreza se reduce al 14,3%, al incrementarse el umbral de pobreza por unidad de consumo hasta 11.229 euros, con la consiguiente bajada del número de hogares pobres a 2.674.524.

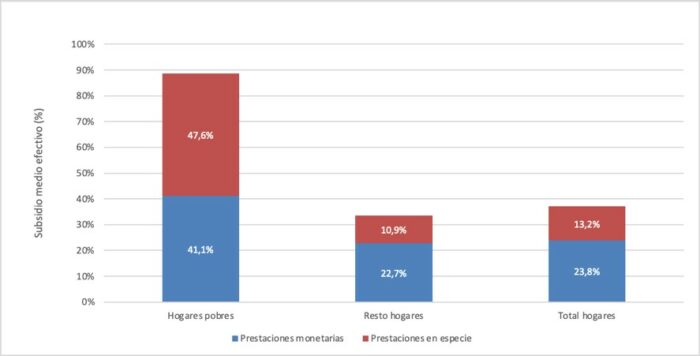

Veamos, a continuación, cómo afecta la intervención de la hacienda pública a los hogares situados por debajo del umbral de pobreza. Si ponemos el foco en las diferentes categorías de prestaciones sociales, y empezamos distinguiendo entre prestaciones monetarias y en especie, podemos calcular el subsidio medio efectivo para cada tipo de prestación, que no es más que el cociente entre el volumen de prestaciones que reciben los hogares y su renta bruta. El gráfico 2 permite observar la importante aportación a la renta de los hogares pobres de las transferencias de gasto público en sanidad y educación (un subsidio medio efectivo del 47,6%), superior, incluso, al de las transferencias monetarias en pensiones de jubilación, supervivencia e invalidez, prestaciones y subsidios por desempleo y por otros conceptos (41,1%). La distancia, en ambos casos, respecto de lo que estas prestaciones suponen para los hogares situados por encima del umbral de pobreza es enorme: 4,4 veces en el caso de las prestaciones en especie y 1,8 veces en el caso de las monetarias.

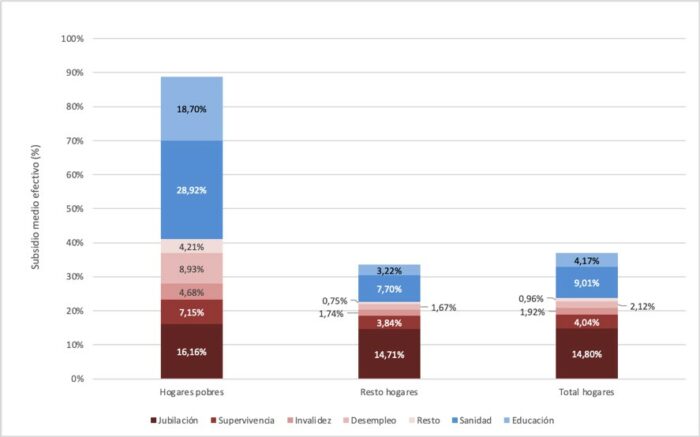

El gráfico 3 ofrece información sobre el detalle de las distintas prestaciones. Podemos ver que la mayor aportación de renta para los hogares pobres procede del gasto público en servicios de sanidad (28,9%), seguida de la educación (18,7%). Dentro de las transferencias monetarias, las pensiones de jubilación son las que más aportan (16,2%), a bastante distancia de las prestaciones y subsidios de desempleo (8,9%). Las pensiones de supervivencia (viudedad, orfandad y a favor de familiares) contribuyen en un 7,2% y, a mayor distancia, las de invalidez (4,7%) y el resto de prestaciones (4,2%). Una diferencia importante respecto de los hogares situados por encima de la línea de pobreza es que, en estos, son las pensiones de jubilación las que más aportan a la renta (14,7%), seguidas del gasto en sanidad (7,7%), y no superando el resto de prestaciones el 4%.

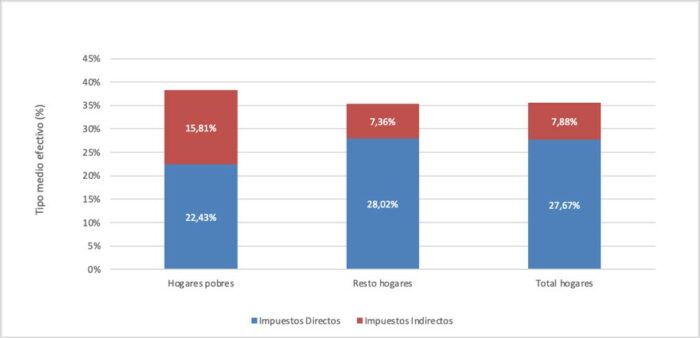

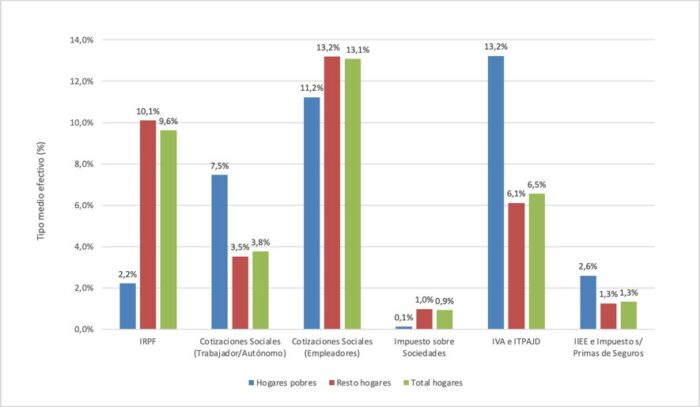

A continuación, nos detendremos en los impuestos pagados por los hogares en riesgo de pobreza. A tal fin, calculamos el tipo medio efectivo, que es el cociente entre los impuestos pagados y la renta bruta de los hogares. Como se observa en el gráfico 4, la carga tributaria soportada por los hogares pobres es superior en casi tres puntos a la soportada por los hogares situados por encima de umbral de pobreza: un tipo medio efectivo del 38,24% frente a un 35,38%. Esto se explica porque, mientras el tipo medio efectivo de los impuestos directos pagados por los hogares pobres es algo más de cinco puntos inferior al tipo medio soportado por el resto de hogares, en coherencia con el carácter progresivo de la imposición directa, el tipo medio efectivo de los impuestos indirectos es más de ocho puntos mayor para los hogares pobres. Detrás de este resultado está el comportamiento regresivo de los impuestos indirectos, explicado, a su vez, porque los tipos de gravamen de estos impuestos son independientes de la renta del hogar y por ser la propensión media al consumo de los hogares decreciente con la renta.

Por figuras impositivas, en el gráfico 5 vemos que la mayor aportación a la presión fiscal de los hogares pobres viene del IVA y del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITPAJD) (13,2%), seguido de las cotizaciones sociales de empleadores (11,2%) y de trabajadores y autónomos (7,5%). Los menores pagos impositivos corresponden a los impuestos especiales y sobre las primas de seguros (2,6%) y al IRPF (2,2%), siendo prácticamente insignificante la carga en el impuesto sobre sociedades.

SI observamos detenidamente el gráfico 5, no hay apenas diferencias entre los hogares pobres y el resto de hogares en el tipo medio efectivo resultante de la suma de IRPF, Impuesto de Sociedades, IVA e Impuestos Especiales. Lo que desequilibra la balanza en detrimento de los hogares pobres son, fundamentalmente, las cotizaciones sociales, cuyo tipo medio efectivo es casi dos puntos más alto que para los hogares por encima del umbral de pobreza.

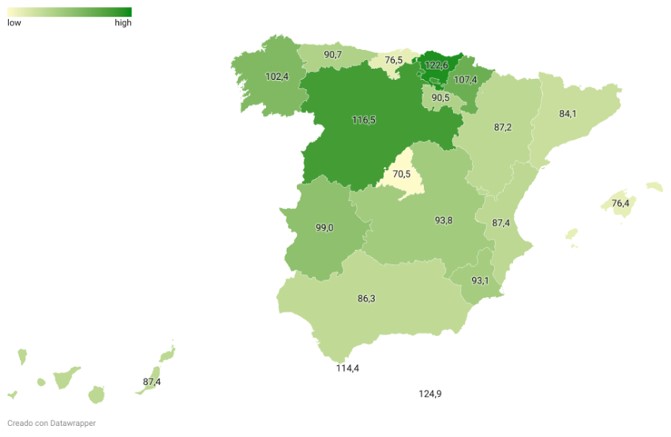

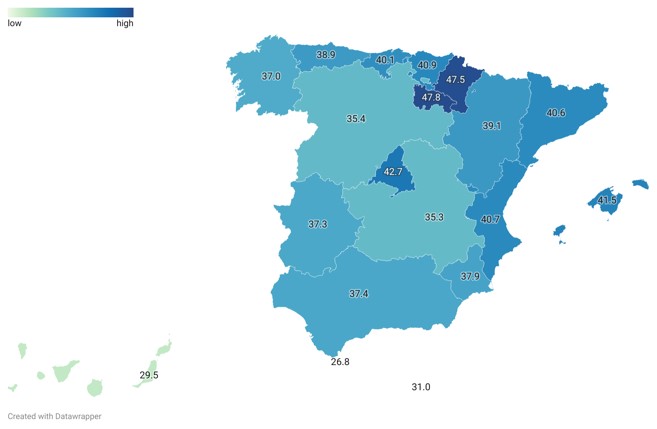

Para completar la información proporcionada en esta sección, la figura 1 muestra, en términos de tipo y subsidio medio efectivo, el conjunto de impuestos pagados y prestaciones recibidas por los hogares pobres en cada comunidad autónoma.

A) Subsidio medio efectivo del conjunto de prestaciones sociales (%)

B) Tipo medio efectivo del conjunto de impuestos y cotizaciones sociales (%)

En esta sección, vamos a agrupar a los hogares que se sitúan por debajo del umbral de pobreza siguiendo tres criterios alternativos: la composición del hogar, la fuente principal de ingresos del sustentador principal del hogar y la edad de ese sustentador principal. Seguidamente, examinaremos cómo ha afectado la intervención pública a los diversos grupos de hogares englobados en cada una de las tres categorías anteriores.

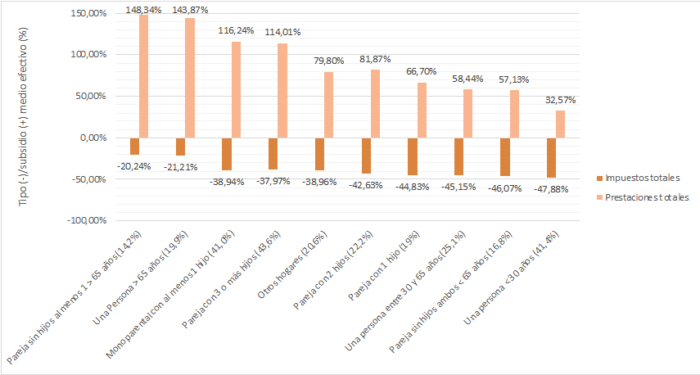

El gráfico 6 muestra los tipos y los subsidios medios efectivos correspondientes a cada grupo de hogar, según la composición del mismo. En este gráfico y los siguientes, los hogares se presentan ordenados de mayor a menor saldo de la intervención pública, calculado como la diferencia entre el subsidio y el tipo medio efectivo, es decir, entre prestaciones recibidas e impuestos pagados. En la identificación de cada grupo se indica, entre paréntesis, su tasa de pobreza.

En el gráfico se observa que los dos colectivos con un saldo favorable más elevado son las parejas sin hijos, en las que, al menos, un miembro tiene más de 65 años, y los hogares formados por una sola persona mayor de 65 años. Son los dos grupos que pagan unos impuestos más bajos, en buena medida, porque no satisfacen cotizaciones a la Seguridad Social; y también los que reciben prestaciones más altas, fundamentalmente, la pensión de jubilación y el servicio de sanidad. A estos dos grupos les sigue el de las familias monoparentales, que es el que menos renta bruta media tiene, que obtienen un beneficio elevado, sobre todo, del servicio de educación.

En el otro extremo se encuentran los colectivos con un saldo de la intervención pública menos favorable: las personas entre 30 y 65 años que viven solas, las parejas menores de 65 años que no tienen hijos y las personas menores de 30 años. El último grupo es uno de los que presenta una mayor tasa de pobreza, un 41,4%, aunque se trata de un colectivo poco numeroso, dada la tardía emancipación de los jóvenes en España. El saldo de la intervención pública para las personas menores de 30 años es negativo: son los hogares que pagan más impuestos (con un peso importante de las cotizaciones sociales) y los que reciben menos prestaciones, y los únicos para los que los primeros son superiores a las segundas.

Hay que destacar que, para los hogares situados por encima del umbral de pobreza, se mantiene sustancialmente la ordenación que refleja el gráfico 6, pero solo los dos primeros grupos de hogares tienen un saldo positivo, esto es, son beneficiarios netos de la intervención pública; el resto son contribuyentes netos.

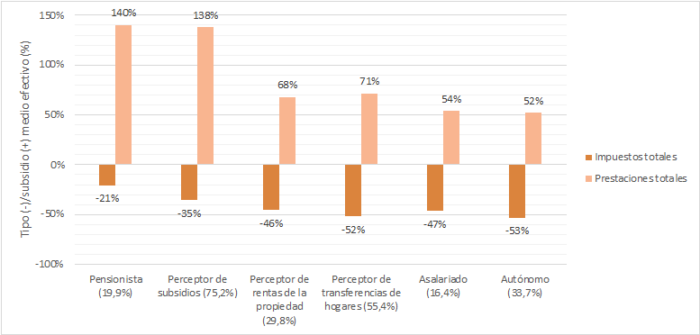

El gráfico 7 agrupa a los hogares pobres según la fuente de ingresos del sustentador principal. En coherencia con el gráfico 6, los hogares más beneficiados por la intervención pública son los dependientes de pensiones, seguidos por los que dependen de subsidios (fundamentalmente, prestaciones por desempleo, aunque también tienen un peso elevado en su renta las prestaciones de sanidad y educación); estos últimos presentan una tasa de pobreza del 75,2%. A continuación, aunque a mucha distancia de los anteriores, se sitúan los hogares cuya fuente principal de recursos son las rentas de propiedad, por el peso elevado en su renta del servicio de sanidad. Estos hogares constituyen el grupo con menor renta bruta media, aunque también el de tamaño más reducido.

Los hogares de asalariados y autónomos son los que tienen un saldo más pequeño, ligeramente negativo en el caso de los hogares cuya fuente principal de renta es un negocio personal o una actividad profesional por cuenta propia. No hay apenas diferencias en las prestaciones públicas que reciben estos dos colectivos, pero los hogares de autónomos soportan un tipo medio impositivo algo mayor, tanto en impuestos directos como indirectos.

Si nos fijamos ahora en los hogares ubicados por encima del umbral de pobreza, observamos dos cambios en su ordenación: los hogares dependientes de transferencias de otros hogares intercambian su posición con los dependientes de rentas de la propiedad, y los de asalariados con los de autónomos. Estos tres últimos grupos son contribuyentes netos, y los restantes, beneficiarios netos.

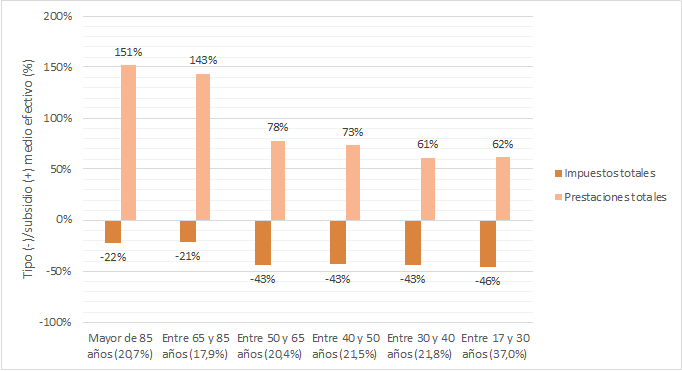

Finalmente, el gráfico 8 divide a los hogares pobres según la edad del sustentador principal. El perfil que muestra este gráfico es muy claro y, de nuevo, resulta perfectamente coherente con los dos gráficos anteriores. Los hogares cuyo sustentador principal tiene más de 85 años son los que se benefician más de la intervención pública. Aunque el beneficio es siempre positivo, va disminuyendo a medida que se reduce la edad, hasta llegar a los hogares cuyo sustentador principal tiene menos de 30 años, que son los que más impuestos pagan y los segundos que menos prestaciones reciben. Este colectivo es el que presenta una mayor tasa de pobreza en esta categorización de los hogares por edad, un 37%.

La ordenación de los hogares según la edad del sustentador principal experimenta un único cambio cuando ponemos el foco en los hogares por encima de la línea de pobreza: los hogares que dependen de un menor de 30 años tienen un saldo más favorable que los dependientes de sustentadores entre 30 y 50 años. No obstante, solo los hogares de más de 65 años son beneficiarios netos de la intervención pública.

En este trabajo hemos examinado cómo afecta a los hogares españoles en riesgo de pobreza la intervención pública llevada a cabo a través de impuestos y prestaciones, en 2018. Las principales conclusiones alcanzadas son las siguientes:

Almeida, V., S. Barrios, M. Christl, S. De Poli, A. Tumino y W. van der Wielen (2021): “The impact of COVID-19 on households´ income in the EU”, Journal of Economic Inequality: 1-19. https://doi.org/10.1007/s10888-021-09485-8

Eurostat (2021a): “Living conditions in Europe – poverty and social exclusion”, European Union’s (EU) statistics on income and living conditions (EU- SILC). Consultado online el 17/9/2021.https://ec.europa.eu/eurostat/statistics-explained/index.php?title=Living_conditions_in_Europe_-_poverty_and_social_exclusion

Eurostat (2021b): “Early estimates of income inequalities during the 2020 pandemic”. Statistics Explained (29/07/2021). Consultado online el 17/9/2021. https://ec.europa.eu/eurostat/statistics-explained/index.php?title=Early_estimates_of_income_inequalities_during_the_2020_pandemic

Instituto Nacional de Estadística (INE, 2020): Encuesta de Condiciones de Vida. Base 2013 – Año 2019, Madrid: INE.

Instituto Nacional de Estadística (INE, 2021): “Encuesta de Condiciones de Vida (ECV). Año 2020. Resultados definitivos”, Notas de Prensa, 15/07/2021. Madrid: INE.

https://www.ine.es/prensa/ecv_2020.pdf

López-Laborda, J., C. Marín y J. Onrubia (2016): “Estimación de los impuestos pagados por los hogares españoles en 2013 a partir de la Encuesta de Presupuestos Familiares y la Encuesta de Condiciones de Vida. Metodología”, Estudios sobre la Economía Española, 2016/20, FEDEA. https://documentos.fedea.net/pubs/eee/eee2016-20.pdf

López-Laborda, J., C. Marín y J. Onrubia (2021): “Observatorio sobre el reparto de los impuestos y las prestaciones entre los hogares españoles. Sexto informe”, Estudios sobre la Economía Española, FEDEA. Próxima publicación.

Palomino, J. C., J. G. Rodríguez y R. Sebastian (2020): “Wage inequality and poverty effects of lockdown and social distancing in Europe”, European Economic Review, 129, 103564.

Saez, E. y G. Zucman (2019): “Clarifying distributional tax incidence: Who pays current taxes vs. tax reform analysis”, Working Paper, UC Berkeley. October 2019. http://gabriel-zucman.eu/files/SaezZucman2019Incidence.pdf

[1] La tasa de pobreza relativa se calcula a partir de un umbral de pobreza relativa determinado por el 60% de la mediana de la renta disponible equivalente del país. En consecuencia, esta medida de pobreza monetaria puede aparejar la existencia de diferencias notables entre países respecto de la capacidad adquisitiva de los hogares situados por debajo del umbral.

[2] Los hogares que se encuentran en situación de carencia material severa habrían aumentado durante 2020 hasta el 7,0%, desde el 4,7% de 2019. En el mismo sentido, pueden verse, entre otras, las estimaciones ofrecidas por Palomino et al. (2020).

[3] Esta escala de equivalencia asigna un peso de 1 al primer adulto del hogar, de 0,5 a cada uno de los restantes miembros del hogar mayores de 14 años y de 0,3 a los miembros menores de 14 años.

[4] Este supuesto se basa en Saez y Zucman (2019).

Utilizamos cookies propias y de terceros para analizar y personalizar su navegación. Si continúa navegando, consideramos que acepta su instalación y uso. Puede obtener más información en nuestra sección de Política de cookies.