Aproximación a los beneficios fiscales y tipos impositivos del Impuesto sobre la Renta de las Personas Físicas, IRPF desde la perspectiva de género

Por Paloma de Villota

Te enviaremos a tu correo electrónico, de forma mensual, las últimas novedades y contenidos de interés de nuestra revista.

Paloma de Villota Gil-Escoín. Profesora Titular de Universidad

Análisis en el que se pone de manifiesto cómo la utilización de los gastos fiscales favorece fundamentalmente a los varones. Se señala, igualmente, la importancia decisiva del diseño de la tarifa del IRPF, para evitar que una presión fiscal excesiva sobre las rentas laborales bajas (donde se concentran las mujeres) constituya un desincentivo para su permanencia en el empleo.

En este artículo se lleva a cabo un análisis a través del cual se pone de manifiesto cómo la utilización de los gastos fiscales, conocida herramienta de política social y económica, favorece fundamentalmente a los varones. Se señala, igualmente, la importancia decisiva que adquiere el diseño de los tramos de la tarifa del Impuesto sobre la Renta de las Personas Físicas, IRPF, para evitar que una presión fiscal excesiva sobre las rentas laborales bajas (donde se concentran las mujeres) constituya un desincentivo para su permanencia en el mercado de trabajo, sobre todo cuando se tiene que atender a menores dependientes.

Los gastos [beneficios] fiscales son reducciones en los impuestos que disminuyen o posponen la recaudación a un grupo de contribuyentes en aras de la consecución de determinados objetivos de política económica y social. Para el sector público implica una pérdida de ingresos (es un gasto fiscal) que en 2018 mermaba en un 22% los ingresos tributarios estatales (Ministerio de Hacienda, 2018); mientras que para quienes se ven obligados a contribuir supone una reducción de su deuda tributaria, es decir, un beneficio fiscal.

Sin embargo, la línea que divide a los gastos fiscales de otros elementos básicos del sistema fiscal no queda claramente delimitada y, en consecuencia, la designación como gasto fiscal a cualquier reducción de la carga del impuesto muestra un cierto grado de arbitrariedad, debido a la ambigüedad existente en la definición de sus objetivos y por los múltiples conceptos fiscales que encierra: incentivos deducciones, reducciones, mínimos, exenciones, bonificaciones, traslaciones, etc. De hecho, en el régimen fiscal vigente en el Territorio fiscal común, al igual que en el caso de Euskadi y Navarra, existen minoraciones en los impuestos no registradas en el Presupuesto de Beneficios fiscales a pesar de cumplir con sus requisitos básicos, como ocurre en el caso de los mínimos familiares y minusvalía establecidos en el IRPF.

No obstante, es necesario subrayar que los gastos fiscales como herramienta de política económica y social han sido muy criticados por una serie de razones entre las que cabría enumerar, sin ningún afán de exhaustividad: 1) el ámbito restringido del/de la beneficiario/a con exclusión de quienes no declaran, por lo que favorece, especialmente, a quienes poseen capacidad económica para tributar, en detrimento de quienes carecen de ella (Lahey, 2015; Villota y Ferrari 2016); 2) su falta de eficacia y eficiencia en comparación con el gasto directo, ya que es imposible confirmar que el aumento de la renta disponible garantice el logro del objetivo para el que fue creado; y 3) desde la perspectiva del sector público, la pérdida de ingresos supone una aminoración de los recursos económicos necesarios para mantener las transferencias sociales y servicios, imprescindibles para quienes solo disponen de escasos recursos; de ahí que en algunos países los gastos fiscales hayan sido considerados inapropiados para el mantenimiento del Estado de bienestar por reducir la financiación del sector público y poner en riesgo la adecuada provisión de servicios públicos de carácter universal (Knijn, 2004).

En un reciente estudio publicado por el Parlamento Europeo se enumeran algunos de los inconvenientes ocasionados por los gastos fiscales como consecuencia de su falta de efectividad: bien porque no producen el resultado para el que han sido creados, bien porque no proporcionan los efectos redistributivos que se suponen deberían alcanzar. Hace hincapié en la necesidad de tener en cuenta las diferencias de género en su elaboración, puesto que su impacto depende crucialmente de realidades socioeconómicas, como el nivel y tipo de ingreso, de la forma de empleo o del reparto del trabajo no remunerado, que difiere entre los varones y las mujeres[1] (Gunnarsson, 2017: 33).

Pese a estos inconvenientes, muchos gobiernos de cariz conservador, apuestan por los gastos fiscales como herramienta de política económica y social. En este sentido, la OCDE reconoce que desde el punto de vista político [el beneficio fiscal] resulta popular entre ciertos votantes y puede ser un camino adecuado para ayudar a los gobiernos para mantener los límites del presupuesto al ser registrado como pérdida de recaudación en lugar de aumento del gasto (OECD, 1983:9).

Análisis de la distribución de los ingresos brutos laborales en el IRPF y liquidación del tributo

Al incorporar el enfoque de género, es preciso tener en cuenta que los impuestos por su delineación y/o aplicación producen efectos distintos en las mujeres y los varones, como consecuencia de su diferente situación socioeconómica; por consiguiente, puede existir una discriminación implícita que es necesario identificar. Siendo imprescindible recordar que, en determinadas ocasiones, se pueden establecer medidas discriminatorias de carácter explícito que aumenten o disminuyan la carga fiscal de quienes tienen que contribuir; por ejemplo, la deducción por maternidad del artículo 81 de la Ley 35/2006 del IRPF constituiría un caso indiscutible de discriminación positiva (instituida en favor de las madres que permanecen en el empleo) y representa un caso característico de discriminación explícita (para más información sobre estos conceptos véase Stotsky, 1996).

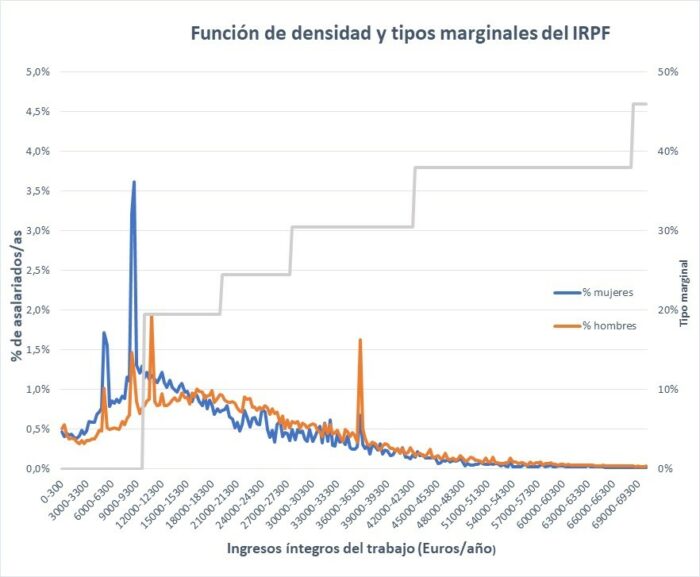

En el mercado de trabajo, la representación gráfica de la función de densidad de los ingresos laborales[2] permite visualizar dónde se concentran las trabajadoras y los trabajadores dependientes y cómo afecta el diseño de la tarifa del tributo a sus percepciones.

Como consecuencia de la persistencia de la desigualdad laboral entre ambos sexos, se aprecia una clara concentración de las mujeres en los tramos inferiores que refleja, de manera fehaciente, la representación gráfica de la función de densidad del último ejercicio fiscal disponible (2018) para el Territorio fiscal común (que incluye a todas las comunidades autónomas, excepto el País Vasco y Navarra) (Villota y Ferrari, 2004; Villota 2016).

En el gráfico 1 se puede observar cómo la línea representativa de los ingresos declarados por las mujeres (trazo azul) se sitúa por encima de la línea naranja (representativa de los ingresos masculinos) para remuneraciones inferiores a 15.900€. A partir de aquí la línea naranja sobrepasa siempre a la azul, a excepción del punto situado entre 9.000€ y 9.300€ (ubicado en el entorno del Salario Mínimo Interprofesional). Superponiendo los distintos tipos marginales de la tarifa del IRPF, es posible observar el efecto de la escala de gravamen en los /las contribuyentes de ingresos íntegros del trabajo y se puede apreciar una importante concentración femenina en los tramos de renta inferiores mientras los varones predominan en los restantes.

Por consiguiente, cualquier modificación de la escala de gravamen tendente a ampliar el tramo exento (tipo 0) y a la disminución del primer tramo impactará en mayor medida sobre las mujeres, ocasionando una disminución de la presión fiscal soportada (aumento de su renta disponible) que, probablemente, incentivará su permanencia en el mercado de trabajo o el número de horas dedicadas al mercado de trabajo; por contra las modificaciones en los tramos siguientes (medios o altos) afectarán principalmente a los varones:

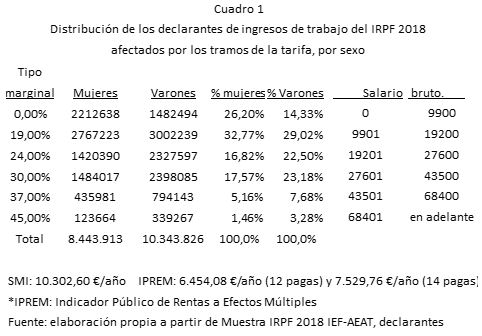

El cuadro adjunto a continuación desglosa el número y proporción de varones y mujeres afectados por los diferentes tipos de la escala de gravamen.

De la tabla anterior se desprende que el 26,20% de las mujeres con rendimientos del trabajo dependiente no quedan sujetas al tributo[3]. Igualmente, se aprecia una mayor concentración femenina en el tramo siguiente de la tarifa, tipo mínimo del impuesto, 19%.; mientras que en los tramos restantes muestran una clara hegemonía los varones tanto en valores absolutos como relativos. Los datos recogidos en el cuadro anterior permiten observar que una proporción de 58,79% de mujeres declarantes se concentran en estos primeros tramos (58,79% = 26,20% + 32,77%). Lo que pone en evidencia una destacable brecha de género, superior en más de 15 puntos porcentuales (15,44) a la concentración masculina 43,35% (43,35% = 14,33% + 29,02%).

Como consecuencia de lo hasta aquí expuesto, cabe señalar que toda disminución del mínimo exento (tramo correspondiente al tipo 0) de la tarifa del IRPF y/o aumento del tipo marginal mínimo (19%) perjudicará fundamentalmente a las mujeres al disminuir su renta laboral disponible y aumentará las probabilidades de abandono del mercado de trabajo; por el contrario, las modificaciones en los tipos marginales restantes influirán en mayor proporción sobre los varones.

A modo de conclusión se añade un esclarecedor párrafo extraído del informe Mirrlees sobre el diseño de la tarifa óptima:

consideremos el margen extensivo; es decir trabajar o no. La evidencia disponible sobre las reacciones de la oferta de trabajo es que, para ciertos grupos en particular, como los padres con bajos ingresos, este margen tiene muchísima importancia. Esta es una observación fundamental en el diseño de un sistema tributario, ya que puede significar el establecimiento de unos tipos de gravamen óptimos bajos, incluso negativos, para los perceptores de bajas rentas (Mirrlees, 2013:70).

A través de la liquidación del IRPF presentada en este apartado se muestra la discriminación implícita soportada por las mujeres, como consecuencia de la aplicación en mayor proporción y cuantía por los varones de los gastos deducibles, las reducciones y deducciones salvo en casos puntuales como se examina a continuación.

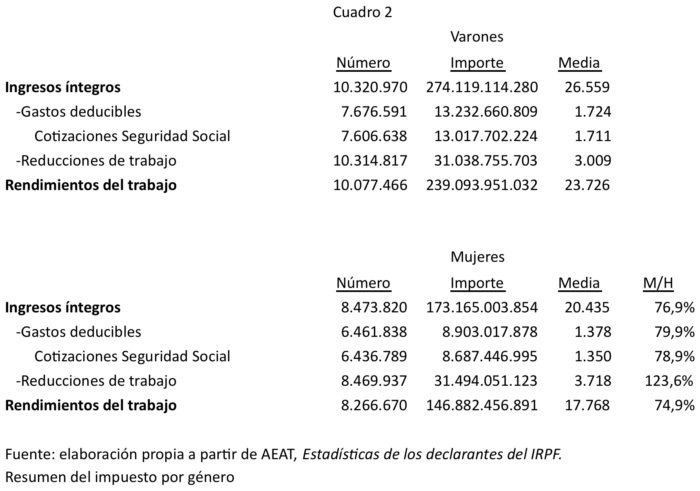

Ingresos brutos y rendimientos netos de trabajo

En el primer paso a seguir para la liquidación del tributo es necesario reducir los ingresos brutos laborales obtenidos durante el ejercicio fiscal mediante el descuento de las cotizaciones abonadas por el/la contribuyente a la Seguridad Social y la reducción por trabajo dependiente. Ambas partidas muestran un sesgo de género favorable para las mujeres, como indica el desglose para ambos sexos llevado a cabo en el cuadro 2, donde aparecen tanto los ingresos brutos (o íntegros, en términos del IRPF) como los gastos deducibles compuestos, fundamentalmente, por las cotizaciones a la Seguridad Social del trabajador/a y las reducciones del trabajo dependiente; también contiene los rendimientos de trabajo (importe bruto resultante de la aplicación de los gastos deducibles y reducciones del ejercicio 2018 del IRPF para el Territorio Fiscal Común). La última columna registra la relación de los valores medios hallados para las mujeres respecto a los varones. (“M/H”).

Se puede observar que el valor medio de la reducción de trabajo de las mujeres es de 123,6% respecto a la masculina, lo que explicita la existencia de un sesgo de género favorable a las trabajadoras, consecuencia de la estructura de la reducción aplicable a los rendimientos netos del trabajo y de actividades económicas (artículos 20 y 32.2.a de la Ley del IRPF), cuya cuantía aumenta de manera inversamente proporcional al nivel de ingresos, hasta un tope máximo para su aplicación de 14.450 euros.

Pese a que el número de mujeres declarantes afectadas por esta reducción es inferior al de los varones (8.469.937 frente a 10.314.817), la cuantía media aplicada por las mujeres es superior a la de los varones 3.718€ y 3.009€, respectivamente.

En las cotizaciones a la Seguridad Social (que constituyen el 98% de los gastos deducibles) se observa una relación de las cuantías medias deducidas de 78,9%, ligeramente superior a la de los ingresos íntegros 76,9%, efecto de la estructura de las cotizaciones a cargo del/la empleado/a con dos tramos netamente diferenciados: el primero, donde se halla la mayoría de los/las declarantes de rendimientos de trabajo en el IRPF, queda determinado por una cuantía proporcional a los ingresos hasta llegar a la base de cotización máxima[4] y, el segundo, por una cuantía fija independiente del salario.

Recapitulando lo hasta aquí expuesto, cabe señalar que la aplicación de los gastos deducibles favorece en mayor medida a las mujeres pues de una media de Ingresos íntegros de 20.435€ pasa una media de rendimientos de trabajo de 17.768€; lo que muestra una aminoración del 13,1%, mientras que en el caso de los varones es del 10,7% al pasar de una media de ingresos íntegros de 26.559€ a una media de rendimientos de trabajo de 23.726€. Es preciso tener en cuenta que una mayor reducción porcentual implica, en el proceso de liquidación del tributo, una menor carga tributaria frente a la Hacienda Pública.

Aplicación de las reducciones a la base imponible

La Ley 35/2006 va a finalizar con el carácter sintético del tributo y a consagra su dualidad[5], mediante el establecimiento de la base imponible general y la base imponible de ahorro. La primera, compuesta por los ingresos del trabajo (dependiente y autónomo) y rentas inmobiliarias constituye el 97% de la base imponible total y, la segunda, integrada por las rentas del capital y los incrementos y disminuciones patrimoniales, el 3% restante. Pudiéndose aligerar cada una de estas partes mediante reducciones (tributación conjunta, aportaciones a sistemas de protección social y pensiones compensatorias al cónyuge) para la obtención de las bases liquidables general y de ahorro, aplicándose posteriormente a la base liquidable general una tarifa (progresiva del 19 al 45%) y, a la base liquidable de ahorro otra (solo ligeramente progresiva 19, 21 y 23% según la cuantía).

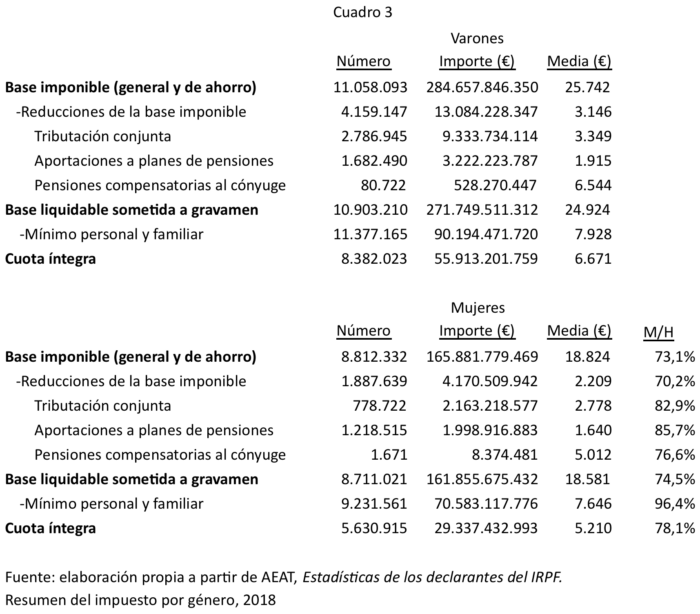

El cuadro 3 muestra para ambos sexos, el número de contribuyentes, el importe total de la partida y la media por persona de las bases imponibles totales (general y de ahorro) y de las bases liquidables totales (general y de ahorro). La columna “M/H” presenta la relación de los valores medios hallados para las mujeres respecto a los varones.

Los datos registrados en el cuadro 3 muestran que la base imponible media femenina supone el 73,1% de la masculina mientras que la base liquidable asciende al 74.5%. Lo que implica la aminoración de la distancia en 1,4 puntos porcentuales, originada por las bonificaciones fiscales que reducen en mayor proporción la renta gravable masculina (bases imponibles).

Descomponiendo las reducciones de la base imponible en sus tres componentes, se observa que las aportaciones masculinas a planes de pensiones y similares superan a las femeninas, lo que evidencia un fuerte sesgo de género a favor de los varones. En segundo lugar, las pensiones compensatorias a favor del cónyuge y las pensiones por alimentos (por decisión judicial) afectan, también, a una mayor proporción de varones (80.722 frente a 1.671), debido al escaso número de mujeres obligadas a pagar a sus excónyuges, por lo que se observa también que esta bonificación fiscal beneficia principalmente a los varones. Y, por último, la reducción por tributación conjunta que otorga a las declaraciones conjuntas de familias biparentales una reducción de 3.400€ frente a 2.150€ para las monoparentales, constatándose una mayor proporción de declaraciones conjuntas biparentales respecto a la monoparentales, con una cuantía media desgravada por los varones superior a la cuantía femenina. Siendo necesario señalar que las familias monoparentales están constituidas en su mayoría por mujeres con una diferencia abrumadora que explicita un caso flagrante de discriminación implícita de género muy grave que por falta de espacio me resulta imposible abordar en estas páginas[6].

Para la obtención de la cuota íntegra se aplica la tarifa a la base liquidable y a la cantidad obtenida se le resta la cantidad resultante de aplicar esta misma tarifa a la suma de los mínimos exentos del/de la contribuyente[7]; lo que provoca un efecto muy similar al de deducciones en la cuota pues su cuantía no depende de la renta sino de las circunstancias personales (edad superior a 65 o 75 años, minusvalía, etc.) y familiares (número de descendientes y mayores a cargo, etc.) del/de la contribuyente.

La base imponible general y de ahorro media de los varones pasa de 25.742€ a una base sometida a gravamen media 24.924€ que supone una proporción del 96,8% mientras que en el caso de las mujeres esta proporción es del 98,7% ( 18.824 y 18.581€, respectivamente). Lo que evidencia empíricamente cómo la aplicación de estas reducciones favorece a los varones al disminuir en mayor proporción su renta sujeta a gravamen.

La cuota íntegra media muestra una menor diferencia entre ambos sexos con respecto a la observada en las bases liquidables medias (78,1% y 74,5% respectivamente), lo que conlleva el aumento de la deuda tributaria para las mujeres y equipara su importe al masculino en 3,6 puntos porcentuales.

Aplicación de las deducciones en la cuota integra

Una vez obtenida la cuota íntegra se aplican las deducciones generales (vivienda, actividades económicas, etc.) y las deducciones autonómicas, obteniéndose así la cuota resultante de la autoliquidación que, a su vez, puede reducirse mediante las deducciones por maternidad, familia numerosa y dependientes con discapacidad, dándose la particularidad que sí su cuantía resultara insuficiente, se pierde la parte no deducida.

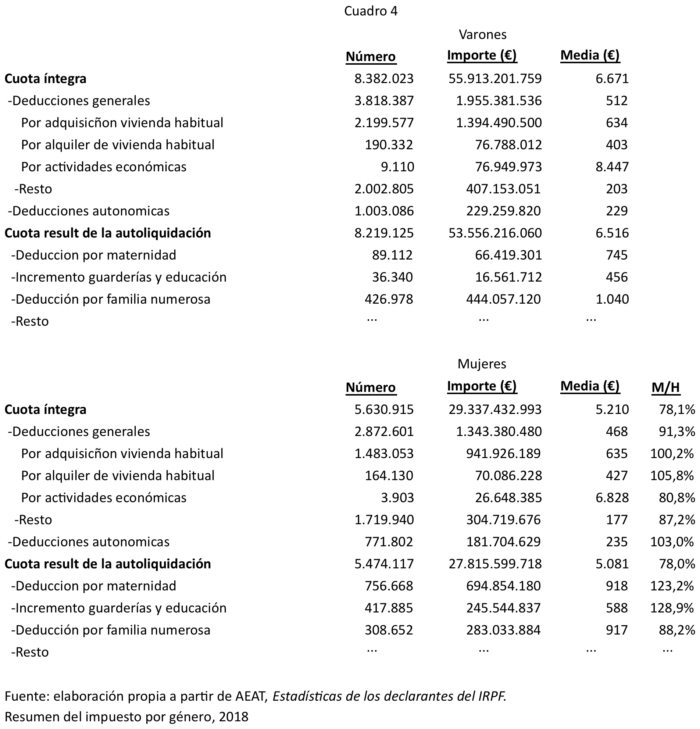

En el cuadro 4 se observa que la relación entre los valores medios de mujeres y varones pasa del 78,1% en la cuota íntegra a 78,0% en la cuota resultante de la autoliquidación, lo que pone de manifiesto que el conjunto de las deducciones generales y autonómicas modifican en tan sólo 0,1 puntos porcentuales esta relación, lo que manifiesta la casi neutralidad de estas deducciones, aunque es menester señalar su escaso importe y que solo un reducido número de contribuyentes se beneficia.

Si se desglosan las deducciones generales en sus distintos componentes se constata que los importes medios resultan bastante similares para ambos sexos, con excepción de actividades económicas (compuesto principalmente por incentivos a la inversión empresarial) que presenta un claro sesgo de género, desfavorable para las mujeres tanto en su cuantía media (8.447€ y 6.828€) como en la asimétrica relación entre beneficiarios, 9.110 y beneficiarias, 3.903 de 70/30.

La hegemonía masculina se debe al elevado número de varones (respecto al de mujeres) al frente de actividades económicas de envergadura que, al efectuar inversiones y declarar en régimen de estimación directa, se beneficia de esta bonificación fiscal para disminuir su cuota íntegra. Por el contrario, en el caso de la deducción por alquiler de vivienda habitual y/o adquisición de vivienda habitual, el importe medio deducido por las mujeres supera ligeramente el de los varones (427€ frente a 403€ en la primera y 635€ frente a 634€ en la segunda). Aspecto que debería ser investigado en profundidad.

Tras la aplicación de las deducciones para la autoliquidación del tributo es preciso señalar que la deducción por maternidad, cuya cuantía máxima asciende a 1.200€ (ampliable a 2.200€ por gastos de escolaridad), no puede ser aplicada en parte o en su totalidad por muchas madres trabajadoras con descendientes menores de tres años, dado que la insuficiencia de sus remuneraciones laborales les impide beneficiarse parcial o íntegramente de este beneficio fiscal pues el valor medio deducido es bastante inferior al máximo legal, pues apenas supera los 900 euros (918). Sin duda su transformación en un crédito de impuestos reforzaría este incentivo laboral para evitar el abandono del mercado de trabajo. Siendo preciso recordar que la deducción por maternidad constituye un claro ejemplo de discriminación explicita, aunque en determinadas circunstancias los varones también pueden utilizarla en la declaración de la renta. En 2018 la utilizaron 89.112 varones[8].

Para concluir, solamente me gustaría insistir en que la política fiscal, a través del IRPF, en lugar de estimular la participación de las mujeres en la actividad económica, (como exige a los poderes públicos el artículo 9 de la Constitución apartado 2, y con ello facilitar la participación de todos los ciudadanos en la vida política, económica), en realidad la obstaculiza, por aumentar de manera constatable empíricamente su carga fiscal. Lo que constituye un ejemplo flagrante de discriminación implícita, que impide que las mujeres (como consecuencia de su situación socioeconómica) se beneficien del mismo modo que los varones de los gastos fiscales establecidos.

AEAT, Agencia Estatal de Administración Tributaria (2019): Estadísticas de los declarantes del IRPF 2018. Accesible en https://www.agenciatributaria.es/AEAT.internet/Inicio/La_Agencia_Tributaria/Memorias_y_estadisticas_tributarias/Estadisticas/Estadisticas.shtml

AIReF, Autoridad Independiente de Responsabilidad Fiscal (2020). Evaluación del Gasto Público 2019. Estudio Beneficios Fiscales. Madrid. AIReF.

Hetus Eurostat (2019): Harmonised European Time Use Surveys

INE (2010): Encuesta de empleo del tiempo 2009-2010. Accesible en: : https://www.ine.es/prensa/np669.pdf

Knin, T. (2004): «Family Solidarity and Social Solidarity: Substitutes or Complementers?», en Knin T. y Komter, A (eds.): Solidarity Between the Sexes and the Generations. Chletelham/Norsthampton: Edward Elgar, pp. 18-33.

Lahey, K. (2015): Uncovering Women in Taxation: The Gender Impact Detaxation, Tax Expenditures and Joint Tax Benefits. Odgoode Hall Law Journal 52/2, 427-459.

Mirrlees, J. (20013): Diseño de un sistema tributario óptimo (Informe Mirrlees). Madrid. Centro de Estudios Ramón Areces.

Ministerio de Hacienda y Función Pública (2018), Presupuestos Generales del Estado para 2018. Serie Amarilla. Presupuesto de Beneficios Fiscales. Madrid

OECD (1983): Tax Expenditures: a review of the issues and countries practices. CFA (83) 1. Report bay Working Party no. 2. Paris

OECD (2016): Social Policy Division – Directorate of Employment, Labour and Social Affairs. F1.4: Neutrality of tax-benefit systems. Paris. Accesible en: www.oecd.org/els/soc/PF1_4_Neutrality_of_tax_benefit_systems.pdf

Perez López C. et alter (2020): La muestra del IRPF de 2018. Descripción general y principales magnitudes, Serie Documentos. Instituto de Estudios Fiscales. Madrid.

Stotsky, J. G. (1996): Gender bias in the Tax System. WP 96/99. International Monetary Fund, IMF. Washington D.C.

Villota, P. y Ferrari, I. (2004): Reflexiones sobre el IRPF desde la perspectiva de género: la discriminación fiscal del/de la segundo/a perceptor/a. Instituto de Estudios Fiscales. Ministerio de Economía y Hacienda. Madrid

Villota, P. y Ferrari,I. (2016): Diferencia por razón de sexo en el tratamiento fiscal de las rentas: la discriminación del Impuesto sobre la Renta de las Personas Físicas. Serie Estudios nº 119. Instituto de la Mujer. Madrid

Villota, P. (2019): “Aproximación al análisis de los tributos y beneficios fiscales desde una perspectiva de género”. Zergak,, Gaceta Tributaria del País Vasco núm. 58 2-19, pp.131-158. ISSN – 2253 – 7805. ISSN edición papel: 1696-0866, ISSN edición digital: 2013-5254

[1] Traducción de la autora.

[2] Para su elaboración he utilizado los microdatos facilitados por la última muestra disponible del IRPF: Muestra IRPF 2018 IEF-AEAT, declarantes, con más de dos millones de registros y 500 variables (véase Pérez López et al., 2020). En cuanto al sexo del contribuyente se determina de manera automática en las declaraciones individuales y en las conjuntas por el sexo de la persona que figura como declarante.

[3] Suponiendo que estos ingresos sean los únicos percibidos, pero si estas mujeres pudieran optar por la tributación conjunta, sus ingresos quedarían sometidos a un tipo marginal más elevado del 19% (siempre que su cónyuge obtuviera un salario superior a 9.900 euros euros) a lo que habría que añadir un 6,4% generado por el pago de la cotización a la Seguridad Social. Es preciso recordar que este tipo marginal del 25,4% supone afrontar el mayor salto en la escala de gravamen y un desincentivo laboral conocido con el nombre de trampa de la pobreza o inactividad por desalentar su permanencia en el mercado laboral. Trampa que ha venido afectando en mayor proporción a las mujeres con entradas y salidas constantes en el empleo a lo largo del ciclo vital al dedicar más tiempo al trabajo de cuidado no remunerado por causa del cuidado infantil, personas mayores y enfermas, etc., como ponen de relieve las estadísticas sobre el uso del tiempo (Villota y Ferrari, 2000; Hetus Eurostat, 2019).

[4] Bases de cotización máxima para 2018: hasta 31/08, 3.751,20 €/mes y desde 1/07, 3.803,70 €/mes

[5] iniciada ya en 1998 (Ley 40/1998)

[6]Para más información sobre este tema véase Villota y Ferrari, 2016

[7] En caso de que la base liquidable general no fuera suficiente para absorber la totalidad de los mínimos, la cantidad sobrante puede aplicarse a la base liquidable de ahorro.

[8] Por fallecimiento de la madre, patria potestad atribuida al padre o tutor, etc. Para más información véase artículo 81 de la Ley 35/2006 del IRPF

Utilizamos cookies propias y de terceros para analizar y personalizar su navegación. Si continúa navegando, consideramos que acepta su instalación y uso. Puede obtener más información en nuestra sección de Política de cookies.